本月景氣動向調查

景氣動向調查新聞稿

2026年2月25日

觀察近期國際經濟情勢,美、日製造業景氣回溫,歐元區信心指標亦同步改善;惟中國製造業活動再度滑落至衰退區間,顯示全球製造動能雖有回升,但整體景氣仍未出現全面復甦。

在國內製造業方面,AI與高效能運算需求持續成長,帶動整體製造業動能延續擴張,化學工業與鋼鐵基本工業亦隨出口改善而信心回升。不過,電腦與視聽電子等終端市場需求較先前趨緩,部分削弱半導體領域的成長效益,使電子機械業對當月景氣持樂觀看法的比例較上月略為下降;服務業受惠於1月股市表現亮眼,帶動金融相關業者看好當月景氣表現,加上貨櫃與散裝航運在運價走揚與需求回溫支撐下,營運表現穩健,亦提振運輸倉儲業當月信心。

營建業方面,1月營造業受土石方新制上路與部分工程遞延影響,景氣大致持平;惟隨政府土石方配套措施逐步釋出、重大公共建設推進及AI帶動科技廠建廠需求延續,未來半年可望轉趨成長。相較之下,不動產市場在信用管制未鬆綁、房貸利率仍在2%以上及價格認知落差影響下,交易量仍顯疲弱,短期內恐維持低檔盤整。

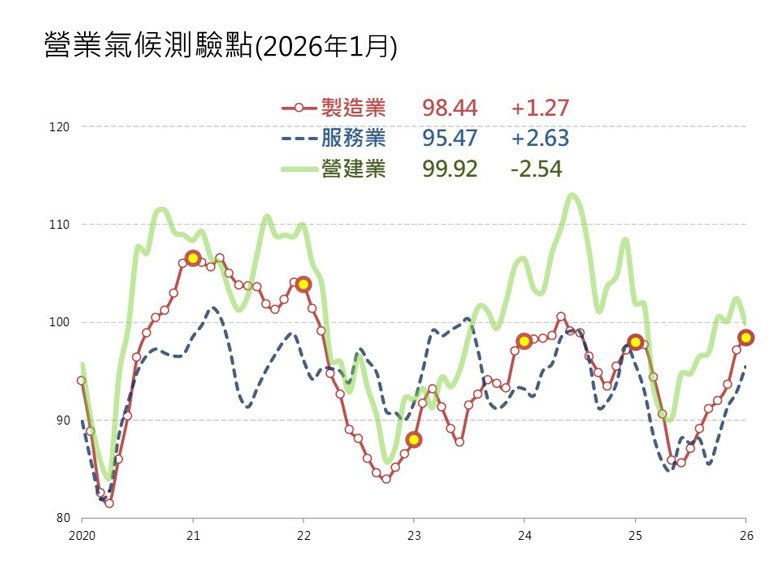

據本院調查結果,經模型試算後,2026年1月製造業測驗點已連續七個月上揚,服務業亦呈連續四個月上揚,營建業則再次轉為下滑態勢。

一、國際情勢

觀察近期國際經濟情勢,美國1月製造業採購經理人指數(PMI)重回榮枯線以上,新訂單與生產指數同步大幅上升,創下近年新高,主因假期後補庫存需求增加,以及企業因關稅政策不確定性而提前備貨所致;歐元區方面,1月綜合經濟觀察指標(ESI)回升至99.4點,工業信心、服務業信心與消費者信心同步改善,顯示整體景氣信心轉趨回溫;日本1月製造業PMI升至51.5點,連續兩個月站上榮枯線,創下近年最佳表現。主要受出口訂單在台美需求帶動下轉為成長,產出加速擴張,並帶動就業與採購活動同步回升;中國製造業PMI再度跌破榮枯線,主要因生產與新訂單等指標較上月轉弱,顯示製造業活動再度降溫;東南亞地區製造業PMI升至52.8點,連續第七個月維持擴張。雖然成本與售價漲幅創下近年高點,但產出與企業信心同步提升,帶動整體製造活動持續擴張。

美國

據美國商務部經濟分析局(BEA)最新公布資料,2025年全年經濟成長率為2.2%;分季來看,四季度成長率分別為2.0%、2.1%、2.3%及2.2%,整體表現大致維持穩定。在2026年全年GDP表現方面,S&P Global最新發布預測值為2.7%,較前次預測值上修0.4個百分點,主要係金融情勢較為寬鬆,加上庫存回補幅度擴大,也使2026年的成長動能較先前預估更為穩健。

在就業市場方面,2026年1月美國失業率由12月的4.4%微降至4.3%,新增非農就業人數增加13萬人。從產業來看,1月新增就業主要集中在教育醫療業與建築業;在物價方面,1月消費者物價指數(CPI)年增率為2.4%,較2025年12月下降0.3個百分點。就細項觀察,能源價格回落為通膨降溫的主要因素,使能源類價格年增率由正轉負。同時,二手車與卡車、家用品及汽車保險等項目價格亦呈現下滑。核心CPI年增率為2.5%,較12月減少0.2個百分點,顯示整體通膨壓力持續趨緩;受惡劣天候影響,美國年終購物季銷售動能轉弱,多數零售類別,包括家具、服飾、電子產品及電子商務等,均出現明顯下滑。2025年12月零售銷售額年增率降至2.4%,較11月減少0.9個百分點,顯示年底消費表現偏弱;受消費品與採礦業產出成長,以及企業設備生產維持強勁帶動,美國1月工業生產年增率由2025年12月修正後的1.3%升至2.3%。

至於美國經濟近期的景氣展望方面,參考美國供應管理研究所(Institute of Supply Management, ISM)公佈美國的2026年1月製造業PMI數值為52.6點,較前月上升4.7個百分點,為2025年3月以來再度重回榮枯線以上。進一步觀察分項指數,1月多項製造業指數均較2025年12月明顯回升。其中,新訂單與生產指數均升至2022年2月以來新高,顯示製造業景氣明顯回溫。新訂單大幅成長主要反映美國假期後的補庫存需求,以及客戶因關稅政策不確定性而提前備貨。此外,美國ISM公布2026年1月非製造業PMI為53.8點,與前月修正值持平,顯示服務業景氣仍維持擴張。不過,細項指標呈現分歧走勢,新訂單成長動能趨緩,就業指數下滑。另一方面,商業活動指數升至2024年10月以來新高,反映整體營運動能仍然穩健。

歐洲

據歐盟統計局(Eurostat)發佈之2025年第四季歐元區(EA20)經濟成長率為1.3%,2025年全年經濟成長率達到1.5%。此外,在2026年全年度的歐元區GDP方面,S&P Global最新發布預測值為1.2%,較前次預測值上修0.1個百分點。

就業市場方面,歐元區2025年12月失業率由11月的6.3%小幅下降至6.2%;同時,12月失業人數較11月減少6.1萬人,顯示勞動市場持續消化閒置人力情勢。物價方面,2026年1月歐元區整體CPI與核心CPI年增率分別為1.7%與2.2%,較12月分別下降0.3與0.1個百分點。歐元區12月零售銷售年增率由11月的2.3%降至1.3%。雖然資通訊產品銷售成長加快,但受郵購與網路購物,以及非食品與能源類銷售成長放緩影響,整體零售表現轉弱,顯示上年年底消費動能出現疲軟跡象。歐元區12月工業生產年增率由前月的2.2%降至1.2%。雖然資本財成長擴大至4.1%,顯示企業投資動能仍具支撐,但能源與非耐久消費財均由成長轉為衰退,拖累整體工業表現。

在歐洲經濟展望方面,參考歐盟委員會公佈的ESI,歐元區2026年1月的ESI為99.4點,較上月修正後數值上升2.2點。分項來看,工業信心較上月明顯回升,主因經理人對生產前景、訂單水準及庫存狀況的評估全面改善。不過,出口訂單與近期生產變動的看法略為轉弱。服務業信心同步提升,反映業者對近期營運與需求情況的評價轉趨正面,但對未來需求的預期大致持平。消費者信心亦小幅回溫,主要來自對整體經濟前景、家庭財務狀況及重大消費意願的改善。

日本

日本內閣府公布2025年第四季GDP年增率第1次速報值為0.1%,較第三季減少0.5個百分點,其中民間企業設備投資及政府消費年增率分別較第三季增加0.9及0.1個百分點,來到1.7%及0.5%水準,但民間消費增速轉弱,加上民間住宅投資及公共投資增速出現連續2季負成長、出口年增率亦由第三季2.1%轉至第四季的-0.2%,致第四季GDP增幅為2024年第三季以來的新低。日本財務省公布,2026年1月出口為9兆1,875億日圓,較2025年同期成長16.8%,已連續5個月正成長,主要受半導體等電子產品及非鐵金屬等產品出口成長逾35%所致;進口額為10兆3,401億日圓,年增-2.5%,亦為連續5個月負成長,主要係液化天然氣及石油製品等進口出現衰退。在2026年全年GDP表現方面,S&P Global最新發布預測值為1.0%,較前次預測值上修0.1百分點,主要係國際貿易摩擦放緩,外部需求承壓減輕,加上政治穩定,有助支撐經濟成長。

在就業市場方面,依據日本總務省公布2025年12月經季節調整後失 業率為2.6%,與9月數值持平。物價方面,2026年1月CPI年增率為1.5%,較2025年12月數值減少0.6百分點,主因生鮮蔬果、交通及通訊價格漲幅縮小;核心CPI 年增率為2.6%。在工業生產方面,2025年12月工業生產指數年增率由2025年11月-2.2%升至2.6%,主要受化學工業(有機、無機化學品外)及運輸機械工業等生產成長逾1成,另生產用機械、一般通用機械、汽車及電氣、資通訊機械等產量較2024年同期增加影響。

在日本經濟展望方面,參考S&P Global引用au Jibun Bank發布的日本2026年1月製造業PMI為51.5,較2025年12月數值增加1.5點,出口訂單受台美需求帶動出現2022年2月以來首度增加,產出增速為2022年4月以來新高,同時帶動就業及採購活動增加,致指數回升至榮枯線之上,為2022年8月以來最佳表現;服務業PMI為53.7,較2025年12月數值增加2.1點,主要係金融與保險業及資通訊業等活動因新業務而成長,帶動企業持續擴充人力,加上售價通膨升至7個月高點,致服務業擴張創近11個月新高,顯示服務業動能持續擴張且增速加快

。

中國

根據中國國家統計局慣例,1-2月份主要經濟數據,將於3月一併公布。2025年全年GDP年增率為5%,其中全國規模以上(主要業務收入在2,000萬元及以上的工業企業)工業增加值年增率為5.9%;社會消費品零售額年增率為3.7%,其中商品零售、餐飲年增率分別為0.7%、2.2%;2025年全國(不含農戶)固定資產及民間固定資產投資年增率分別為-3.8%及-6.4%。房地產指標方面,2025年房地產開發投資年減幅擴大至-17.2%,其中商品房銷售額及面積年增率分別為-12.6%及-8.7%。依據中國海關總署發布2025年全年進出口年增率為-3.8%及5.9%。在2026年中國GDP方面,S&P Global最新發布預測值為4.6%,與上次預測值持平。

2025年全國城鎮調查失業率為5.2%。在物價方面,2026年1月全國居民消費價格(CPI)年增率為0.2%,較2025年12月數值減少0.6個百分點,除交通通信、食品烟酒及在外餐飲類價格下跌外,其餘類別商品價格普遍上揚,核心物價年增率為0.8%。工業生產者出廠價格年增率為-1.4%,較2025年12月數值減幅縮小0.5個百分點,其中生產資料價格年增率為-1.3%,主要係採掘工業及原材料工業價格年增率分別為-8.1%及-2.0%;生活資料價格年增率為-1.7%,主要係食品類、一般用品及耐用消費品價格年增率分別為-1.9%及-1.8%。

在中國經濟展望方面,依據中國國家統計局發布公布2026年1月製造業PMI為49.3%,較2025年12月數值減少0.8個百分點,主要係生產、新訂單等指標皆較上月惡化,顯示製造業活動再度降溫,降至榮枯線之下。1月非製造業PMI指數為49.4%,較2025年12月數值減少0.8個百分點,除銷售價格及從業人員等指標較上月數值改善或持平外,其餘指標皆較上月惡化,整體活動再度降至榮枯線之下。

東南亞

2026年全年東南亞國家GDP表現方面,依據S&P Global最新預測,僅調降泰國經濟成長預測值0.1個百分點至1.6%;其他東南亞國家則上調成長預測值,如越南由6.5%升至6.6%、菲律賓由5.5%升至5.7%、印尼由5.1%升至5.2%、馬來西亞由4.3%升至4.4%,以及新加坡由2.9%升至4.0%。

在就業市場方面,2025年12月菲律賓、馬來西亞、新加坡及泰國失業率分別為4.4%、2.9%、2.0%及0.7%。在消費者物價方面,2026年1月越南及泰國CPI年增率皆較2025年12月數值下跌,前者因食品及外出就餐食價格增幅縮小,後者因政府補貼水、電及燃氣等價格,致CPI年增率分別為2.5%及-0.7%;印尼、菲律賓、馬來西亞CPI年增率皆較2025年12月數值增加,分別來到3.6%、2.0%、1.6%水準。新加坡2025年12月CPI年增率與10月數值持平,為1.2%。

在東南亞經濟展望方面,參考S&P Global東協製造業PMI,2026年1月PMI為52.8,較2025年12月數值增加0.1點,雖然成本及售價上漲率升至14個月以來的高點,產出及企業信心指標創下33個月以新高,致整體指標呈現連續第7個月擴張情勢。就國家別觀察,泰國及越南PMI指標皆較2025年12月惡化,PMI分別達52.7及52.5,前者因競爭激烈,售價指標創2020年8月以來最大跌幅,出口訂單持續下滑,後者雖因亞洲出口需求回升,產出及新訂單加速,然售價漲幅創2022年4月以來新高,通膨壓力增加影響整體活動表現;新加坡、菲律賓、印尼及馬來西亞等國因新訂單及產出等指標明顯增加,2026年1月PMI指標皆較2025年12月改善,且都站上榮枯線之上,指標依序為新加坡(56.8)、菲律賓(52.9)、印尼(52.6)及馬來西亞(50.2)。

二、國內情勢

首先在對外貿易方面,受惠於AI、高效能運算與雲端服務等應用需求持續強勁,加上去年同期適逢農曆春節、工作天數較少的低基期因素,2026年1月出口年增率由2025年12月的43.4%大幅擴大至69.9%;進口年增率亦由14.9%躍升至63.6%。單月出超金額達188.93億美元,年增87.7%,顯示外需動能明顯升溫。就出口結構觀察,11項主要貨類較上年同月全面成長,其中資通與視聽產品、電子零組件受新興科技應用需求帶動,出口規模雙創歷年單月新高,兩者合計成長92.8%,而非電子與資通產品平均亦成長20.2%;進口方面,除春節落點差異外,隨AI產業鏈國際分工深化及出口衍生需求增加,加上企業積極擴充資本設備,單月進口規模達468.7億美元,為歷年單月第二高,在低基期效應下年增63.6%。

物價方面,受農曆春節落點差異影響,上年1月旅館住宿費、國外旅遊團費及饋贈禮金等項目基期較高,導致今年1月教養娛樂類價格年增率由正轉負,雜項類價格年增率亦因比較基期影響而明顯下滑。同時,交通及通訊類受到國際油價回落影響,油料費持續下跌,加上交通服務與維修零件價格漲幅縮減,使該類別年減幅進一步擴大。在多項因素共同作用下,整體物價走勢轉趨溫和,2026年1月整體CPI年增率由2025年12月的1.30%降至0.69%,核心CPI年增率亦由12月的1.83%回落至1.24%;PPI方面,因農產品、石油及煤製品、燃氣、化學材料及其製品與藥品等價格下跌所致,惟電力設備及配備、電腦、電子產品及光學製品等價格上漲,抵銷部分跌幅,致使PPI指數年增率續呈衰退態勢,1月整體PPI年增率為-2.01%。

在勞雇雙方協商減少工時方面,截至2026年1月底,實施減班休息的勞工人數為5,675人,其中以金屬機電工業受影響最為明顯,與2025年12月底相比,減班休息人數已減少1,696人,顯示相關情況持續緩解。薪資方面,2025年12月本國籍全時受僱員工總薪資平均數為66,411元,年增2.01%,12月經常性薪資平均數為51,263元,年增3.11%,扣除物價上漲因素後,2025年每人每月實質經常性薪資平均數年增1.54%,每人全年實質總薪資年增2.19%。

國內股市方面,金融市場對AI科技應用前景保持樂觀,台積電法說會公布去年第四季財報優於預期,且財測展望依舊保持樂觀,支撐AI權值股表現續強,加上台美順利達成關稅協議,傳產貨品輸美稅率對齊日、韓等主要競爭對手國,帶動工具機、車用零組件等類股走揚,推升台灣加權指數於1月底收在32,063.75點,較2025年12月底大漲10.70%,單日平均成交量達7,921.62億元。匯率方面,上半月在外資賣超台股、資金於匯市偏向匯出的情況下,加上壽險匯率會計新制上路,推升美元買盤需求,帶動新台幣走勢偏貶。進入下半月後,市場臆測美日可能聯手干預以支撐日圓,促使多數亞洲貨幣隨日圓走強;同時,外資連續數日買超台股,加上出口商在農曆春節前的換匯需求升溫,共同支撐新臺幣回升。整體而言,新台幣匯率於1月底收在31.468元兌1美元,較2025年12月底僅微幅貶值0.10%,呈現先貶後穩的走勢。

三、廠商調查結果

在國內製造業對當月景氣看法上,受1月國際油價走揚及東北亞丙烷脫氫(PDH)減產影響,加以下游橡膠需求回溫,多數石化原料價格呈現上漲走勢,帶動塑橡膠原料報價同步調升,惟部分產品如乙烯仍受下游需求偏弱影響,價格表現相對平穩。整體而言,化學工業景氣呈現溫和改善態勢,故有六成比例的化學工業廠商持平看待當月景氣表現;電子機械業方面,1月電子機械業呈現結構分化走勢。在AI與高效能運算需求帶動下,先進晶片製程與先進封測產業維持穩健成長;同時,記憶體市場受高階產品擴產與傳統產品供給趨緊影響,價格走揚,進一步推升相關領域表現,使半導體成為帶動整體電子機械業成長的核心動能。然而,視聽電子、通訊設備、電腦及主機板等終端產品需求回溫力道有限,加上先前品牌廠商提前拉貨墊高基期,整體表現相對平穩。綜合來看,儘管半導體動能延續,但受其他產業表現偏淡影響,看好當月景氣的電子機械業廠商比例較上月調查相比略為下滑。

在未來半年景氣看法上,鋼鐵基本工業方面,儘管全球政經情勢仍具不確定性,歐美與中國經濟展望偏保守,使下游用鋼需求回溫速度有限,加上鐵礦砂價格小幅走弱及美國關稅政策風險再起,對產業復甦形成壓力。然而,中國自年初實施新一輪鋼鐵出口管控,有助於改善全球鋼市供需秩序與報價表現,加上台美關稅談判進展順利,有助於降低下游產品輸美關稅負擔,可望帶動外銷與下游需求回溫。整體而言,對未來半年景氣抱持樂觀看法的鋼鐵基本工業廠商比例,仍高於持悲觀態度者;電子機械業方面,雖然非AI終端市場需求復甦力道仍有限,加上部分供應鏈材料供給不穩,使下游客戶備貨態度偏向審慎;然而,AI需求持續擴張,帶動先進製程、先進封裝與高階測試產能利用率維持高檔,記憶體市場亦因供給趨緊而推升稼動率與報價走揚。綜合來看,對未來半年景氣抱持樂觀看法的電子機械業者比例,仍高於持悲觀看法者。

在製造業調查部分,根據本院對製造業廠商所做2026年1月問卷結果顯示,認為當(1)月景氣為「好」比率為23.8%,較2025年12月34.1%減少10.3個百分點,認為當月景氣為「壞」的比率則為24.4%,較12月22.0%增加2.4個百分點;由整體廠商對未來半年景氣看法加以觀察,看好廠商由2025年12月的33.8%減少7.7個百分點至當月的26.1%,看壞比率則由12月的18.9%減少2.6個百分點至當月的16.3%。

將上述製造業對當月及未來半年景氣看法比率之調查結果,經過本院模型試算後,2026年1月製造業營業氣候測驗點為98.44點,較2025年12月修正後之97.17點增加1.27點,呈現連續七個月呈現上揚態勢。

服務業方面,受到1月台股大幅上漲與成交量明顯放大帶動,證券業景氣顯著升溫。主要因台積電法說會釋出正面訊息,加上資金回流效應顯現,外資回補、市場大戶與散戶同步加碼,推升股市價量齊揚,帶動券商業績成長,約近七成證券業者看好當月景氣表現;貨櫃航運受紅海繞航效應延續與全球貿易具韌性支撐,運價維持高檔,雖新船交付與油價回升增加成本壓力,但整體供需仍相對平衡,長榮海運、陽明海運與萬海航運營運表現穩健。散裝航運則受西非鐵礦砂長航程需求帶動,中大型船運價上揚,現貨船比重較高的裕民航運與中航亦同步受惠,令運輸倉儲業者大多看好當月景氣表現。

在未來半年景氣看法上,零售業者雖持續強化商品策略與通路布局,但受出國消費外溢效應與物價壓力影響,內需動能仍偏審慎,加上台美貿易協定後續調整尚待發酵,多數零售業者對後市抱持持平看法;至於證券業,儘管AI投資熱潮延續、類股輪動活絡,資金面仍具支撐,但股市累積漲幅已高,修正風險升溫,加上國內外政經情勢變數增加,使市場高檔震盪加劇,因此證券業者對未來半年看法多呈持平與悲觀。

將上述服務業對景氣看法調查結果,經過本院模型試算後,2026年1月服務業營業氣候測驗點為95.47點,較2025年12月的92.84點增加2.63點,呈現連續四個月的上揚態勢。

在營造業方面,儘管本產業業者依舊加速推進在手科技廠辦工程,不過由於2026年1月國土署正式推動「營建剩餘土石方清運車輛新制」,造成部分公共與民間工程出現無法如期開工或停工情形,加上2025年年底公共工程趕工與驗收期結束後,多數大型新建工程仍在進行前置作業,挹注營收金額有限,故2026年1月營造業景氣僅為持平。展望未來,因預期先前土方之亂在國土署陸續提出相關配套措施後,部分公共與民間工程的遞延開工情形可望有所緩解,再者各地方縣市主要基礎交通建設皆開始進入密集施工階段,又AI商機延續將使海內外高科技業者穩定推進建廠計畫,持續釋出相關廠房營建工程、機電及管道工程案,故營造業未來半年景氣看法轉為成長。

其次不動產業方面,2026年1月六都建物買賣移轉件數月增率為-8.3%,反映交易量因為多重因素而仍顯疲弱,主要係因央行第七次選擇性信用管制枷鎖仍在、房貸利率超過30個月處於2%以上、買賣雙方對於價格仍存在差距所致。展望未來,短期內整體房市交易量能恐仍將持續處於低檔盤整階段,主要是反映房市管控政策尚無大幅鬆綁,況且銀行端對於房貸業務仍顯謹慎,加上買賣雙方對於價格認知差距依舊存在,間接左右民眾購屋意願等因素。

將上述營建業對景氣看法調查結果,經過本院模型試算後,本次營建業2026年1月營業氣候測驗點為99.92點,較2025年12月之102.46點下降2.54點,再次轉為滑落的局面。

四、綜合分析判斷

本院各產業研究人員根據廠商問卷調查及工業產銷等相關資訊,對個別產業未來半年之景氣趨勢綜合判斷如下:

● 1月轉壞,未來半年較1月看壞之產業:

非金屬礦物、水泥及其製品

● 1月轉壞,未來半年較1月看好之產業:

育樂用品業

● 1月轉壞,未來半年維持持平之產業:

印刷業、視聽電子產品、資料儲存及處理設備、自行車製造業、營建業、建築投資

● 1月持平,未來半年較1月看壞之產業:

汽車製造業

● 1月持平,未來半年較1月看好之產業:

紙業、金屬建築結構及組件業、電力機械、電力機械器材製造、自行車零件製造業、精密器械、批發業、餐旅業

● 1月持平,未來半年仍維持持平之產業:

總製造業、屠宰業、飼料業、成衣及服飾、皮革毛皮製品、木竹製品業、化學工業、石化原料、塑橡膠原料、石油及煤製品、玻璃及其製品、鋼鐵基本工業、金屬製品、金屬模具、螺絲及螺帽、電線電纜、家用電器、通信機械器材、運輸工具業、一般土木工程業、零售業、電信服務業

● 1月轉好,未來半年較1月看壞之產業:

塑膠製品

● 1月轉好,未來半年較1月看好之產業:

食品業、冷凍食品、製油、製粉及碾穀、不含酒精飲料、紡紗業、機械設備製造修配業、金屬工具機業、產業機械業、電子機械、電子零組件業、銀行業

● 1月轉好,未來半年仍維持持平之產業:

紡織業、織布、人造纖維製造業、化學製品、橡膠製品、陶瓷及其製品、汽車零件、機車製造業、機車零件製造業、證券業、保險業、運輸倉儲業