總體經濟預測

國內總體經濟預測暨景氣動向調查新聞稿

2024年01月26日

觀察近期國際經濟情勢,儘管美歐製造業景氣續呈萎縮,但已有小幅改善,日本製造業因全球需求減少而下滑,服務業則因新業務擴展稍微成長,中國仍受房地產低迷拖累,但工商業活動復甦。

在國內製造業方面,受惠於新興科技應用商機活絡,以及供應鏈庫存逐步去化帶動拉貨需求,且比較基期偏低,推升12月出口年增率續揚,加上部分傳產的外銷訂單與生產表現亦較上月為佳,故製造業對當月與未來半年景氣看法較上月調查相比明顯轉好。

服務業受惠於聖誕節、跨年節慶商機、企業尾牙活動舉辦,年末假期航班載運量提升,帶動餐飲住宿需求,令零售業與餐旅業看好當月景氣表現。營建業方面,由於年底趕工與購屋旺季,加上政府推動的青年安心成家方案2.0政策的挹注,使得剛性需求持續浮現,再加上考量2024年政府公共建設預算續升,且未來半年房市景氣展望將朝向正向發展,因此營建業者看好當月與未來半年景氣表現。

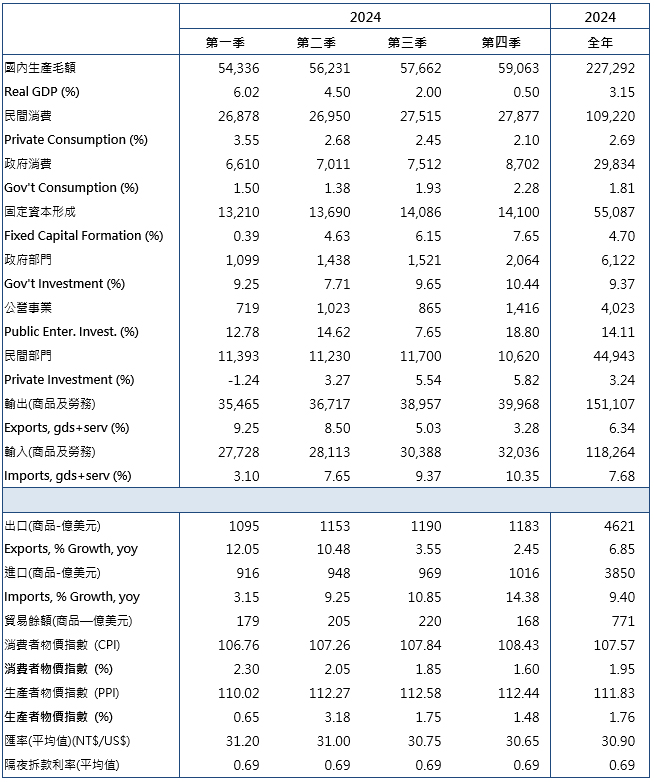

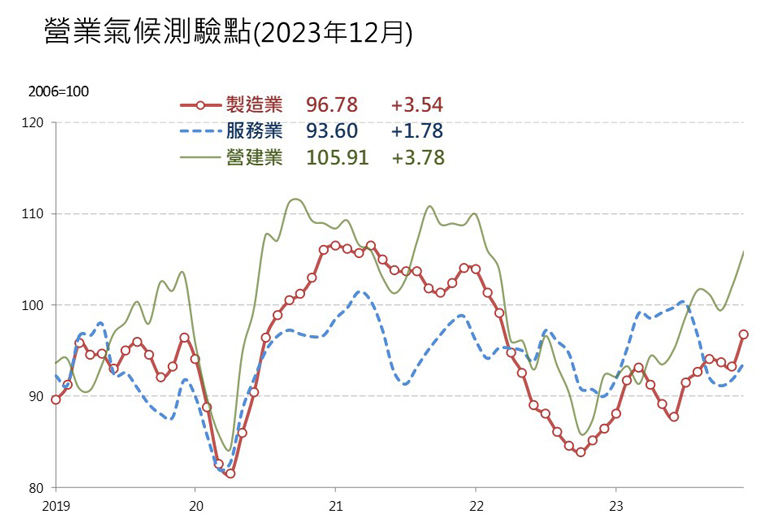

根據本院調查結果,經過模型試算後,2023年12月製造業、服務業與營建業營業氣候測驗點同步走高。其中,12月服務業與營建業測驗點呈現連續兩個月上揚態勢,製造業測驗點轉為上揚。最後,針對2024年總體經濟而言,預期2024年台灣經濟成長主要仰賴消費與投資支撐,外需表現回溫,台經院預測2024年國內經濟成長率為3.15%,較2023年11月預測維持不變。

一、國際情勢

觀察近期國際經濟情勢,在美國方面,2023年12月零售銷售表現強勁,製造業景氣續呈緊縮但已出現些微好轉。在歐元區方面,12月經濟信心指數已連續三個月回升,製造業信心小幅改善,服務業信心指數相對明顯走升。在日本方面,日本製造業景氣受到中國、歐洲及北美需求減少影響,續呈現下跌趨勢,而服務業景氣則受惠於新業務擴展,出現小幅成長。在中國方面,中國固定資產投資增速仍受到房地產景氣低迷拖累,然工商業活動持續復甦,使得2023年第四季GDP年增率由上季4.9%上升至5.2%。

美國

美國商務部經濟分析局(BEA)發布2023年美國第三季GDP成長年增率(yoy)為2.9%,為2022年第二季以來的新高。此外EIU與S&P Global於2024年1月發布美國於2024年的經濟成長率預測值,分別為1.3%與1.7%,皆較2023年12月公布之預測值上修0.3個百分點。

有關美國就業市場表現方面,根據美國勞動統計局公布資料,美國於2023年12月的失業率為3.7%,與前一個月數值持平;此外12月美國非農就業人口增加21.6萬人。物價方面,美國2023年12月消費者物價指數(CPI)年增率為3.4%,較前一個月數值上揚0.3個百分點。扣除食品與能源價格的核心CPI年增率為3.9%,則較前月數值下滑0.1個百分點。此外美國商務部公布數據顯示,12月美國零售銷售額年增率為5.59%,較前值增加1.62個百分點。

至於美國經濟近期的景氣展望方面,參考美國供應管理研究所(Institute of Supply Management, ISM)公布美國的2023年12月製造業採購經理人指數(PMI)為47.4點,較前一個月數值上揚0.7點。另外ISM公布的2023年12月服務業PMI為50.6點,較前一個月指數下滑2.1點。美國製造業與服務業的最新PMI數值顯示,美國的製造業維持緊縮但出現些微好轉,而美國的服務業則持續擴張,然擴張力道轉弱。

歐洲

歐盟統計局(Eurostat)發布之2023年第三季歐盟(EU27)與歐元區(EA20)經濟成長年增率,皆為0%,皆為2021年第二季以來的新低。此外EIU與S&P Global於2024年1月發布歐元區於2024年的經濟成長率預測值,分別為0.8%與0.4%;EIU與前一個月預測值持平,S&P Global則下修0.1個百分點。

在歐洲就業市場表現方面,根據Eurostat最新公布數據,歐盟與歐元區於2023年11月失業率分別為5.9%與6.4%,皆較前值下滑0.1個百分點。此外,Eurostat公布之2023年12月歐盟與歐元區消費者物價指數(CPI)年增率分別為3.4%與2.9%,分別較前一個月通膨數值上揚0.3與0.5個百分點。

至於歐洲經濟展望方面,參考歐盟委員會公布的綜合經濟觀察指標(Economic Sentiment Indicator, ESI),歐盟與歐元區2023年12月的ESI為95.6與96.4點,相較於前值,前者上揚1.8點,後者上揚2.0點,皆為2023年5月以來的新高。2023年12月歐盟與歐元區ESI數值以細項來看,包括製造業、服務業、零售業、營建業與消費者信心指數皆較前值上揚。

日本

日本內閣府公布2023年11月核心機械訂單(扣除船舶、電力)月增 -4.9%,其中製造業及非製造業訂單分別月增-7.9%及-0.4%。財務省公布2023年進口額約110.2兆日圓,年增-7.0%,為3年來首次出現負成長,主要係原油進口減幅逾15%、煤炭及液化天然氣等減幅逾2成所致;出口額約100.9兆日圓,年增2.8%,為連續第三年出現成長。此外,EIU與S&P Global於2024年1月發布日本2024年日本經濟成長率預測值分別為1.4%、0.7%,前者與2023年12月公布之預測值持平,後者則下調0.1個百分點。

在就業市場方面,依據日本總務省最新統計,2023年11月經季節調整後失業率為2.5%,與10月數值持平。在物價方面,日本12月消費者物價(CPI)年增率為2.6%,較11月數值減少0.2個百分點,核心CPI年增率為3.7%,較11月數值減少0.1個百分點,全年CPI年增3.2%,創1992年以來新高。

在日本經濟展望方面,依據S&P Global引用au Jibun Bank發布的日本2023年12月製造業及服務業採購經理人指數(PMI)分別為47.9與51.5,與11月數值相比較,前者下跌0.4個百分點,後者增加0.7個百分點。製造業PMI仍處於50的臨界點以下,主要是中國、歐洲及北美等市場需求減少,產出及新訂單持續下滑,致PMI數值呈現下跌;服務業在新業務擴展,尤其新訂單增幅為9月以來新高,加上服務業收費價格為2023年8月以來最大增速及商業信心指數也創4個月以來新高,致服務業PMI指數呈現上揚。

中國

中國國家統計局發布2023年第四季GDP年增率為5.2%,全年GDP年增率為5.2%,其中全國規模以上(主要業務收入在2,000萬元及以上的工業企業)工業增加值年增率為4.6%,比2022年數值增加1.0個百分點;社會消費品零售額年增7.2%,比2022年數值增加7.4個百分點。另中國海關總署發布2023年貿易額年增率為-5.0%,其中進出口年增率分別為-5.5%及 -4.6%。在固定資產投資方面,2023年全國(不含農戶)固定資產投資及民間投資年增率分別為3.0%、-0.4%,較2022年數值減少2.1及1.3個百分點。房地產指標方面,2023年房地產開發投資增速為-9.6%,較2022年回升0.4個百分點,其中商品房銷售額及面積增速分別為-6.5%及-8.4%,雖分別回升17.8及18.3個百分點,但仍為連續第2年負成長。依據EIU與S&P Global於2024年1月發布2024年中國經濟成長率預測值,分別為4.9%、4.7%,皆與前一個月預測值持平。

在中國就業市場方面,2023年全國及31個大城市城鎮調查失業率為5.2%及5.4%,分別較2022年下跌0.4及0.6個百分點,其中12月全國城鎮調查失業率分別為5.1%,而不含在校生在內的16-24歲青年失業率為14.9%,仍高於25-29歲(6.1%)及30-59歲(3.9%)數值。在全國居民消費價格(CPI)方面,2023年CPI年增率為0.2%,較2022年數值減少1.8個百分點,主要係食品煙酒類項下的豬肉及鮮菜等價格跌幅較深所致;核心CPI年增率為0.7%,較2022年減少0.2個百分點。

在中國經濟展望方面,依據中國國家統計局發布2023年12月製造業PMI為49.0%,較11月數值下滑0.4個百分點,係因市場需求不振,新訂單、生產等指標皆較11月數值下滑,致製造業連續3個月處於緊縮區。非製造業活動指數為50.4%,較11月數值增加0.2個百分點,顯示非製造業仍處擴張區,其中郵政、廣電及衛星傳輸服務及保險等業別處於擴張區,而房地產、水上運輸等業別處緊縮區。整體而言,中國固定資產投資增速仍受到房地產景氣低迷拖累,然工商業活動持續復甦,使得第四季GDP年增率來到5.2%水準。與第三季數值比較,增加0.3個百分點,致全年GDP年增率達5.2%。

二、國內情勢

首先在對外貿易方面,受惠於人工智慧等新興應用需求強勁,積體電路及傳產貨類外銷漸有改善,加以比較基期偏低,令12月出口續呈正成長表現,由11月3.73%擴增至12月11.76%。在主要出口產品方面,隨著電腦及其附屬單元(如顯示卡、伺服器等)買氣暢旺,12月出口以資通與視聽產品成長94.72%最多,出口值首度突破百億美元,而礦產品受低基期作用,轉為年增7.19%,其餘貨類雖續呈跌勢,然同樣受惠於比較基期低,令電子零組件、化學品、機械、基本金屬及其製品年減幅度均呈收斂態勢;進口方面,儘管消費品進口年減幅度擴大,然農工原料與資本設備購置年減幅度縮小,令12月進口年減幅度收斂至-6.51%。累計2023年出口較2022年衰退9.79%,進口衰退17.80%,總計2023年出超金額為805.86億美元,成長56.99%。

國內生產方面,全球經濟仍受通膨及高利率影響,終端需求續疲,廠商投資動能保守,惟減幅逐步收斂,12月製造業生產指數90.08,較上月衰退2.77%,年減4.19%。就細部產業來看,基本金屬業受惠於比較基期偏低,加上部分客戶回補庫存,令基本金屬業生產指數年增率由負轉正,其餘產業續呈衰退態勢,其中又以機械設備業減幅最大,因全球景氣疲弱,終端需求仍未明顯回升,業者設備投資保守觀望。總計2023年工業生產較2022年衰退12.45%,其中製造業衰退12.88%。

內需消費方面,因氣候偏暖,加以2024年農曆新年落點較上年晚,年節採購商機延後,致布疋及服飾品零售業年減9.1%、量販店年減7.3%、資通訊及家電設備零售業年減4.2%、電子購物及郵購業年減2.8%,綜合商品零售業銷售額年增率從11月7.53%縮小至12月2.84%。台灣12月整體零售業銷售額仍維持正成長,年增率從11月7.23%縮小至1.12%,累計2023年零售業營業額成長6.88%,綜合商品零售業年增9.27%;餐飲業部分,適逢聖誕節及跨年聚餐旺季,加以部分業者推出新品牌之吸客效應挹注,加上年末假期航班載運量提升,帶動空廚餐點需求增加,然受到比較基期漸高,令餐飲業營業額年增率由11月8.22%縮小至7.48%,累計2023年餐飲業營業額較2022年成長18.79%。

物價方面,水果受先前接連颱風帶來豪雨之遞延影響,令水果價格年增率續呈雙位數漲幅,惟蔬菜因近期天候良好,供給充裕,蔬菜價格年增率由正轉負,故整體食物類價格年增率由11月5.64%縮小至12月4.72%,對總指數影響1.26個百分點,較上月減少0.24個百分點。此外,油料費隨國際行情走低,加上通訊設備及運輸費亦跌,令交通及通訊類價格年增率由11月1.18%縮小至12月0.96%,對總指數影響0.14個百分點,較上月減少0.03個百分點。儘管整體CPI年增率由上月2.90%縮小至2.71%,然受到衣著類、雜項類、醫療保健類與教養娛樂類等年增率互有漲跌,令核心CPI年增率則由上月2.39%微幅擴大至2.43%;PPI方面,中油調降售予電業用戶之天然氣價格致燃氣價格下跌,加上石油及煤製品、金屬製品,以及化學材料及其製品與藥品等價格下跌所致,惟電價調漲,加上農產品與電力設備及配備等價格上漲,抵銷部分跌幅,致使2023年12月整體PPI年減幅縮小,降至-0.42%。累計2023年CPI年增率2.50%,PPI年增率為-0.56%。

勞動市場方面,因工作場所業務緊縮或歇業而失業的人數較上月減少,2023年12月失業率3.33%,與上月下降0.01個百分點,較上年同月下降0.19個百分點,2023年全年失業率平均為3.48%,較2022年下降0.19個百分點。薪資方面,2023年11月總薪資為51,911元,較2022年同月增加0.84%,11月經常性薪資為45,610元,較2022年同月增加2.11%,在扣除物價上漲因素後,2023年1~11月實質經常性薪資為41,336元,較2022年同期衰退0.02%,2023年1~11月實質總薪資為53,285元,較2022年同期衰退0.97%。

在國內金融市場方面,市場資金穩定,2023年12月金融業隔夜拆款利率最高為0.695%,最低為0.682%,加權平均利率為0.686%,較上月下降0.002個百分點,較2022年同月增加0.179個百分點。股市方面,外資持續匯入資金並買超台股影響,激勵主要權值股走高,台灣加權指數12月底收在17,930.81點,上漲2.85%,平均日成交量為3,137.90億元,2023年台股大漲26.8%,2023年外資累計買超2754億台幣,結束連三年外資賣超台股。匯率方面,受到12月聯準會對外釋出偏鴿態度,令國際美元走弱,加上外資持續買超台股且匯入,致使新台幣走勢續強,月底匯率收在30.735美元,升值1.71%。

三、廠商調查結果

在國內製造業方面,儘管地緣政治不穩、高利率環境等因素仍影響內外銷市場需求,影響多數鋼鐵下游產業外銷訂單及回補庫存力道,然上游煉鋼原料報價維持高檔,支撐產品報價調漲,故雖有二成以上的鋼鐵基本工業廠商看壞當月景氣表現,但亦有三成左右的鋼鐵基本工業廠商看好當月景氣表現;12月國際原油走低,但輕油上漲,支持石化原料價格,而塑橡膠原料因拉貨意願不佳和價格競爭,銷售價量齊跌,人造纖維製造業雖受惠於中下游紡織業回溫,但受中國搶單威脅,低價品市場供過於求,壓抑產品報價,故有超過六成比例的化學工業廠商持平看待當月景氣表現;時序進入電子業淡季,且終端市場需求尚未顯著回溫,令晶圓代工、封測業廠商表現景氣呈現衰退,而DRAM業受惠於國內外廠商減產效果浮現,帶動DRAM價格回升,使下游客戶預期價格上揚,刺激訂單增加,提高相關廠商產能利用率,故雖有接近二成的電子機械業廠商看壞當月景氣表現,但較上月調查相比已明顯轉好。

在未來半年景氣看法上,儘管中國及美國兩大市場經濟情勢不確定性仍高,但國內製造業受庫存調整逐漸完成及建設需求增溫影響,需求回穩,加上中國鋼鐵調控政策和國際煉鋼原料報價維持高檔,有利國內鋼材報價走勢,故有近三成的鋼鐵基本工業廠商看好未來半年景氣表現,亦有五成左右的鋼鐵基本工業廠商持平看待未來半年景氣;半導體供應鏈去化告一段落,加上國際雲端服務供應商(CSP)業者投入特定應用積體電路(ASIC)晶片研發,帶動高階晶片代工與先進封裝測試需求增加,且DRAM市場供過於求改善,DRAM價格上揚,有助於相關業者稼動率回升,故有三成以上的電子機械業者看好未來半年景氣表現。

在製造業調查部分,根據本院對製造業廠商所做2023年12月問卷結果顯示,認為當(12)月景氣為「好」比率為20.9%,較11月13.2%增加7.7個百分點,認為當月景氣為「壞」的比率則為20.2%,較11月27.2%減少7.0個百分點,權重較大的化學工業與電子機械業對當月景氣看法仍多偏向持平,但看壞當月景氣表現的廠商比例較上月調查相比已明顯轉好,而鋼鐵基本工業看好當月景氣表現的廠商比例高於看壞;由整體廠商對未來半年景氣看法加以觀察,看好廠商由2023年11月的26.7%增加7.4個百分點至當月的34.1%,看壞比率則由11月的27.8%減少10.7個百分點至當月的17.1%,化學工業與電子機械業看好未來半年景氣表現的廠商比例明顯高於看壞,而鋼鐵基本工業對未來半年景氣看法仍多偏向持平。

將上述製造業對當月及未來半年景氣看法比率之調查結果,經過本院模型試算後,2023年12月製造業營業氣候測驗點為96.78點,較上月修正後之93.24點增加3.54點,結束先前連續兩個月下滑態勢轉為上揚。

服務業方面受惠於歲末年終企業尾牙辦理熱絡、跨年聚餐商機發酵,加上來台旅客人數持續成長,國際觀光客增加帶動住宿需求提升,均有利於帶動餐飲住宿市況持續增溫,故有近九成的餐旅業者看好當月景氣表現。反映巴拿馬、蘇伊士兩大運河因嚴重乾旱、葉門叛軍造成貨櫃運輸供應不順,推升歐亞、地中海等主要航線運價,加上航空客運需求維持強勁,且油價下跌亦利於緩和海空運成本壓力,對單位運輸收益具提振效益,然散裝運輸反映中國鐵礦砂進口需求較先前相比衰退,重挫海岬型、巴拿馬等中、大型船舶現貨運價,故雖有接近六成的運輸倉儲業者看好當月景氣表現,但亦有四成的運輸倉儲業者看壞當月景氣。

在未來半年景氣看法上,儘管聯準會利率政策轉為中立,但降息時間點仍未確定,加上近期地緣政治風險加劇,造成投資波動與不確定性增加,使得我國金融業投資難度提升,令銀行業對未來半年景氣看法多呈持平,證券業對未來半年景氣看法則呈現兩極。產險因車市樂觀、公共建設擴大和企業避險需求增加,保費穩健成長,人身保險雖因金管會改革和國際制度接軌,整體保費恐受影響,然預期經濟好轉有助於投資收益增加,且業者銷售主力逐漸轉向高價值保單,帶動業者獲利逐步改善,故保險業者看好未來半年景氣表現。

在服務業調查部分,零售業與餐旅業看好當(12)月景氣,運輸倉儲業對當月景氣看法則呈現兩極,而證券業則多看壞當月景氣表現;在未來半年看法的部分,餐旅業與保險業看好未來半年景氣表現的廠商比例明顯高於看壞,而零售業與運輸倉儲業對未來半年景氣看法則偏向持平,批發業對未來半年景氣看法則多偏向持平與看壞,證券業對未來半年景氣看法則呈現兩極。

將上述服務業對景氣看法調查結果,經過本院模型試算後,2023年12月服務業營業氣候測驗點為93.60點,較上月修正後之91.82點增加1.78點,呈現連續兩個月上揚態勢。

在營造業方面,因傳統趕工旺季帶動工程款入帳增加,諸如公共工程及商辦、廠辦工程等類型之施工進展皆良好,故2023年12月營造業景氣以好轉視之。展望未來,由於考量2024年政府公共建設預算再創新高,未來政府有望釋出更多土木標案,且國內經濟逐步復甦,有助於帶動商辦、廠辦和工業倉儲建設需求增加,因此未來半年營造業景氣以好轉看待。

其次不動產業方面,2023年12月六都建物買賣移轉件數月增率為1.4%,主要是時序來到年底前購屋旺季,加上搭配先前政府力推的青年安心成家方案2.0政策的挹注,使得剛性需求持續浮現,推升蛋白區低總價建案的買氣。展望未來,國內房市景氣尚可持續朝向正面的態勢發展,畢竟占不動產業大宗的一般住宅市場景氣將可呈現量小增價穩的局面,以及土地交易、商用不動產投資買賣市場將因自用型買方回籠、不動產開發商伺機而動獲得推升動能,況且店面租賃市場持續因觀光市場翻揚而續呈復甦態勢。

將上述營建業對景氣看法調查結果,經過本院模型試算後,本次營建業2023年12月營業氣候測驗點為105.91點,較11月之102.13點上揚3.78點,呈現連續兩個月上揚的態勢。

四、預測

預期2024年台灣經濟成長主要仰賴消費與投資支撐,外需表現回溫。在外需方面,由於全球電子產業好轉推動全球貿易觸底反彈,近期台灣與南韓的出口年增率均轉為正成長,顯示受到美國高科技產品強勁需求的推動,加上傳產去化庫存已告一段落,全球終端需求可望漸回溫,故國際主要機構預測2024年全球貿易量成長回升。內需方面,鑒於就業市場穩定發展,各項民間消費指標(零售餐飲營業額、上市櫃股票成交值、汽車新增掛牌數、出國人次與信用卡簽帳金額)表現仍強,預期民間消費力道仍穩健,而民間投資則受惠於出口回溫及庫存回歸正常水準有助於廠商落實投資計畫,加上公共投資穩健成長,且比較基期偏低影響,預期2024年固定資本形成年增率將由負轉正。展望2024年,全球經濟仍將面臨諸多不確定因素,例如紅海危機、綠色補貼競賽、極端天氣事件、地緣政治風險等。因此,根據台經院最新預測結果,2024年國內經濟成長率為3.15%,較上次預測維持不變。

在內需方面,2023年零售業與餐旅業營業額雙創歷年新高,顯示民間消費力道依舊強勁,加上近期製造業無薪假人數不再惡化,顯示廠商去庫存壓力已舒緩,就業市場穩定發展有助於內需消費市場。此外,隨著軍公教調薪與基本工資調升,以及調升每人的基本生活費免稅額,挹注家庭可支配所得,且國人出國人次尚未回復到疫情前水準,仍具成長空間,均有利支撐民間消費成長動能,故預測2024年民間消費成長率為2.69%,較前次預測上修0.15個百分點。

在固定資本形成方面,儘管在半導體投資回溫帶動,配合新興科技加速運用、ESG等投資需求持續,2024年民間投資年增率可望由負轉正,然近期進口資本設備年減幅度仍大,加上國內部分電子廠商2024年資本支出約與2023年持平,故預測民間投資成長較上次為低。所幸,政府積極投入公共工程,擴大支出應對全球發展的不確定性,公營事業投資與政府投資年增率分別上揚至14.11%與9.37%,2024年公共投資穩健成長,有助於拉抬整體固定資本形成表現,故預估2024年整體固定資本形成成長率為4.70%,較前次預測時上修0.31個百分點;其中民間投資成長率為3.24%,較前次預測時下修0.42個百分點。

在貿易方面,儘管2023年下半年以來台灣外需回溫力道仍偏弱,然國際機構預測全球貿易活動可望復甦,台灣出口年增率已於2023年第四季重回正成長表現,進口與外銷訂單年減幅度已有所縮減,隨著全球終端商品消費回溫,庫存逐漸回到健康水位,加上新興科技應用持續擴展,且台灣半導體先進製程具領先地位,有望延續對外貿易的復甦。故預估2024年出口與進口金額成長率則為6.85%與9.40%,較前次預測值分別上修0.24與0.54個百分點。據此,預估2024年輸出與輸入成長率分別為6.34%及7.68%,較前次預測值分別上修1.31與2.24個百分點。

最後,在物價部分,因服務類價格上漲壓力仍在,使得近期物價漲幅雖有收斂,但速度相對緩慢,加上中東緊張局勢升溫和全球最大產油國美國極端氣候造成的石油產量中斷,有可能擾亂全球貿易流動並進一步推升全球油價與航運價格,故預測2024年CPI成長率為1.95%,較前次預測上修0.15個百分點。在匯率方面,隨著美歐升息循環結束,聯準會與歐洲央行均已暫停升息,且根據利率點陣圖來看,2024年美國將有降息3碼的可能性,因此預估2024年平均30.90元新台幣兌1美元,較前次預測升值0.30元。

在未來不確定因素方面,展望2024年,全球經濟仍將面臨諸多挑戰,例如紅海危機升溫、綠色補貼競賽演變成全球貿易戰、極端天氣事件擾亂全球供應鏈、地緣政治風險升高等,這些因素都將影響台灣貿易與投資表現,值得預先研判並加以關注。

首先,隨著以哈戰爭持續未解,且戰況逐步升級為伊斯蘭與猶太的戰爭。葉門青年運動組織為聲援哈瑪斯,於2023年11月19日在紅海劫持日本郵船公司營運的貨輪。儘管隨後歐美政府開始介入護航,但陸續仍發生各國貨船遇襲事件。紅海危機事件給全球海上貿易帶來風險,風險升溫使得許多船隻望而卻步,包括丹麥馬士基(Maersk)和德國赫伯羅德(Hapag-Lloyd)在內的幾家全球航運巨頭已決定停止通過蘇伊士運河的航班,需要改繞行好望角路線,會讓航行時間因此增加10-14天左右,導致航運費用飆漲、以及亞洲和歐洲之間的貨物運輸延誤。由於蘇伊士運河是連接紅海和地中海的關鍵全球貿易路線,紅海危機升溫再度打亂供應鏈,運費上升直接增加產品成本,若航道封鎖事件延續,將影響到海運為主要運輸方式的汽車與化工產品的供應鏈穩定。

其次,綠色技術補貼競賽演變成全球貿易戰,美國通過《通膨削減法》為美國本土的電動汽車、清潔能源等產業提供補貼,歐盟亦發布《綠色新政產業計畫》,計劃透過大規模投資援助和稅務減免等手段,促進潔淨產業的快速發展。這些經濟體都在努力減少對中國的依賴,但可能會加劇中國與歐美之間的緊張關係,並可能提高投入成本。歐美可能會提高對中國進口產品關稅,或加快反傾銷和反傾銷調查的決定(例如:電動車),這將進一步推動價格上漲,而中國亦將進行報復,可能禁止一些對綠色轉型的關鍵礦物(例如:稀土)出口,增加已開發國家的脫碳成本,延後實現淨零排放的時程。

再者,氣候變遷引發的極端天氣事件擾亂全球供應鏈,嚴重的乾旱和熱浪已經對農作物產量造成壓力,而聖嬰現象可能會加劇天氣事件,如巴拿馬運河因聖嬰現象造成乾旱導致運量減半。近期美國多數地區飽受極寒天氣之苦,影響美國原油生產量明顯下降,石油生產商表示可能需要至少一個月的時間才能將產量恢復到正常水準。如果極端天氣事件對生產造成重大影響,可能會導致短缺,使得全球供應鏈緊張,並再次加劇通膨上行壓力。這些成本可能會波及家庭,加劇人們對生活成本和糧食安全的擔憂。

最後,2024年被稱為超級選舉年,甚至是歷史上最大的選舉年,主要是因為美國、墨西哥、印度和印尼等人口大國今年將舉行備受關注的選舉。隨著軍事衝突持續和多個國家將舉行重要大選,2024年全球經濟將遭遇日益升高的地緣政治風險,如11月的美國總統大選將對全球經濟產生深遠影響。若由共和黨領導的政府當選,可能導致外交政策發生一些與現行立場相反的變化,如新政府可能阻礙全球減碳努力、帶領美國重返孤立主義,大舉放棄對歐洲事務的參與,並突然撤回對烏克蘭的財政和軍事援助,這些可能會讓美國的一些盟友感到不安。

五、綜合分析判斷

本院各產業研究人員根據廠商問卷調查及工業產銷等相關資訊,對個別產業未來半年之景氣趨勢綜合判斷如下:

● 12月轉壞,未來半年較12月看壞之產業:

資料儲存及處理設備、機車製造業、機車零件製造業

● 12月轉壞,未來半年較12月看好之產業:

視聽電子產品、銀行業

● 12月轉壞,未來半年維持持平之產業:

不含酒精飲料、飼料業、塑橡膠原料、橡膠製品、塑膠製品、螺絲及螺帽、金屬工具機業、自行車零件製造業、證券業

● 12月持平,未來半年較12月看壞之產業:

石化原料、運輸工具業、批發業

● 12月持平,未來半年較12月看好之產業:

食品業、冷凍食品、製油、製粉及碾穀、皮革毛皮製品、木竹製品業、紙業、印刷業、金屬模具、電線電纜、通信機械器材、育樂用品業、餐旅業、電信服務業

● 12月持平,未來半年仍維持持平之產業:

總製造業、屠宰業、化學工業、人造纖維製造業、石油及煤製品、非金屬礦物、陶瓷及其製品、玻璃及其製品、水泥及其製品、鋼鐵基本工業、金屬製品、機械設備製造修配業、產業機械業、家用電器、電子機械、電子零組件業、汽車製造業、汽車零件、自行車製造業、精密器械、運輸倉儲業

● 12月轉好,未來半年較12月看壞之產業:

無

● 12月轉好,未來半年較12月看好之產業:

紡織業、紡紗業、織布、成衣及服飾、金屬建築結構及組件業、電力機械、電力機械器材製造、營建業、一般土木工程業、保險業

● 12月轉好,未來半年仍維持持平之產業:

化學製品、建築投資、零售業

台經院總體經濟指標預測(2024/1/26)

單位:新台幣億元, 2016年為參考年(NT$100 million)